Erick Staelen, membre du COR (conseil d’orientation des retraites ) au titre de la FSU

Le projet du gouvernement présenté le mardi 10 janvier veut réformer très sensiblement les paramètres du système de retraite en organisant aussi la baisse des pensions pour toutes les générations.

L’âge de départ et le nombre de trimestres nécessaires exigé pour prétendre à une pension sans décote) seraient modifiés de façon brutale et injuste.

| Année de naissance | Âge légal de départ | Durée d’assurance exigée (trimestres) | Conséquences du projet de réforme Borne – Dussopt | |

| 1961 avant le 1er septembre | 62 ans | 168 | Au niveau de l’âge de départ | Au niveau du nombre de trimestres supplémentaires |

| 1961 après le 1er septembre | 62 ans et 3 mois | 169 | 3 mois d’activité en plus | 1 |

| 1962 | 62 ans et 6 mois | 169 | 6 mois d’activité en plus | 1 |

| 1963 | 62 ans et 9 mois | 170 | 9 mois d’activité en plus | 2 |

| 1964 | 63 ans | 171 | 1 an d’activité en plus | 2 |

| 1965 | 63 ans et 3 mois | 172 | 1 an et 3 mois d’activité en plus | 3 |

| 1966 | 63 ans et 6 mois | 172 | 1 an et 6 mois d’activité en plus | 3 |

| 1967 | 63 ans et 9 mois | 172 | 1 an et 9 mois d’activité en plus | 2 |

| 1968 | 64 ans | 172 | 2 ans d’activité en plus | 2 |

| 1969 | 64 ans | 172 | 2 ans d’activité en plus | 2 |

| 1970 | 64 ans | 172 | 2 ans d’activité en plus | 1 |

| 1971 | 64 ans | 172 | 2 ans d’activité en plus | 1 |

| 1972 | 64 ans | 172 | 2 ans d’activité en plus | 1 |

| 1973 et après | 64 ans | 172 | 2 ans d’activité en plus | |

Ces paramètres ainsi modifiés feraient que pour un même âge d’entrée dans le métier et donc une même durée de cotisation jusqu’à 64 ans, les nouvelles règles seraient encore plus défavorables en termes de montant de pension. Un.e collègue recruté.e à 23 ans née en 1959 partant actuellement après 41 ans de cotisation aura une pension de 70,9 % correspondant au pourcentage du traitement indiciaire détenu dans les 6 derniers mois de son activité contre 64,4 % pour celle ou celui né.e 9 ans plus tard.

| Taux de pension du fonctionnaire en pourcentage du traitement indiciaire détenu dans les 6 derniers mois d’activité | ||||

| Cotisant depuis l’âge de | Départ à 60 ans avant 2004 | Départ à 62 ans actuellement | Départ à 64 ans actuellement | Départ contraint à 64 ans (générations 1968 et suivantes) avec le projet de réforme Borne-Dussopt |

| 23 ans | 74,0 % | 59,2 % | 70,9 % | 64,4 % |

| 24 ans | 72,0 % | 54,3 % | 65,6 % | 59,3 % |

| 25 ans | 70,0 % | 49,6 % | 60,4 % | 57,8 % |

La dégradation du montant des pensions des fonctionnaires est spectaculaire. En 20 ans, avec pourtant 4 ans de cotisations supplémentaires, la pension serait amputée de 17,5 % pour un collègue recruté à l’âge de 25 ans.

C’est totalement inadmissible. le slogan du travailler plus pour perdre en pension est désormais celui du gouvernement Borne. Encore et toujours de la retraite en moins.

C’est de plus sans compter le décrochage de la valeur du point d’indice servant au calcul de la pension du fonctionnaire. La perte de pouvoir d’achat du point d’indice a été de de 20 % entre 2003 à 2023 par rapport à l’indice des prix à la consommation.

Le besoin de reconstruire de fortes solidarités est à l’opposé d’une évolution des retraites arbitrée entre différentes forces politiques ou catégorielles. Un processus de concertation spécifique sur une réforme du financement est obligatoire.

On ne peut pas uniquement se focaliser sur les aspects démographiques -1,8 personnes de 20 à 59 ans pour une personne de plus de 60 ans en 2021 contre 1,3 en 2070 – en oubliant que les retraites sont une question de répartition. Il faut en revanche mettre l’accent sur l’évolution de la richesse produite et la façon dont elle est répartie, d’une part entre le travail et le capital, et, d’autre part, au sein de la masse salariale, entre les salaires nets et bruts.

Deux approches où la question de l’âge de départ ne peut jamais être écartée sont à bien distinguer même si elles sont liées

Approche macroéconomique : Quelle est la part des richesses créé chaque année que l’on consacre aux retraites ?

Approche microéconomique : Comment on calcule les droits de chacun ?

Dans un système à prestations définies où l’on souhaite pour chacun 75 % du dernier traitement brut pour une carrière complète, il faut donc que la question de l’enveloppe et donc celle du taux de cotisation s’ajuste d’année en année. Dans un système à cotisations définies, on a défini l’enveloppe et ensuite les droits dépendent de l’enveloppe et du nombre d’actifs et de retraités à servir.

L’équilibre d’un système passe par l’égalité suivante :

Taux de cotisation x nombre d’actifs cotisants x salaire moyen = nombre de retraités x pension moyenne

Cet équilibre peut être réalisé exactement chaque année ou bien varié au cours du temps si on accepte des déficits à un moment ou des réserves à d’autres. En revanche, on voit bien que si on bloque dans l’égalité la valeur du taux de cotisation, on ajuste à la baisse les pensions en fonction du nombre de retraités et de la durée passée en retraite.

Revalorisation des pensions – Minima de pensions

Non les retraité-es ne sont pas privilégié-es.

1°) Dégradation des pensions

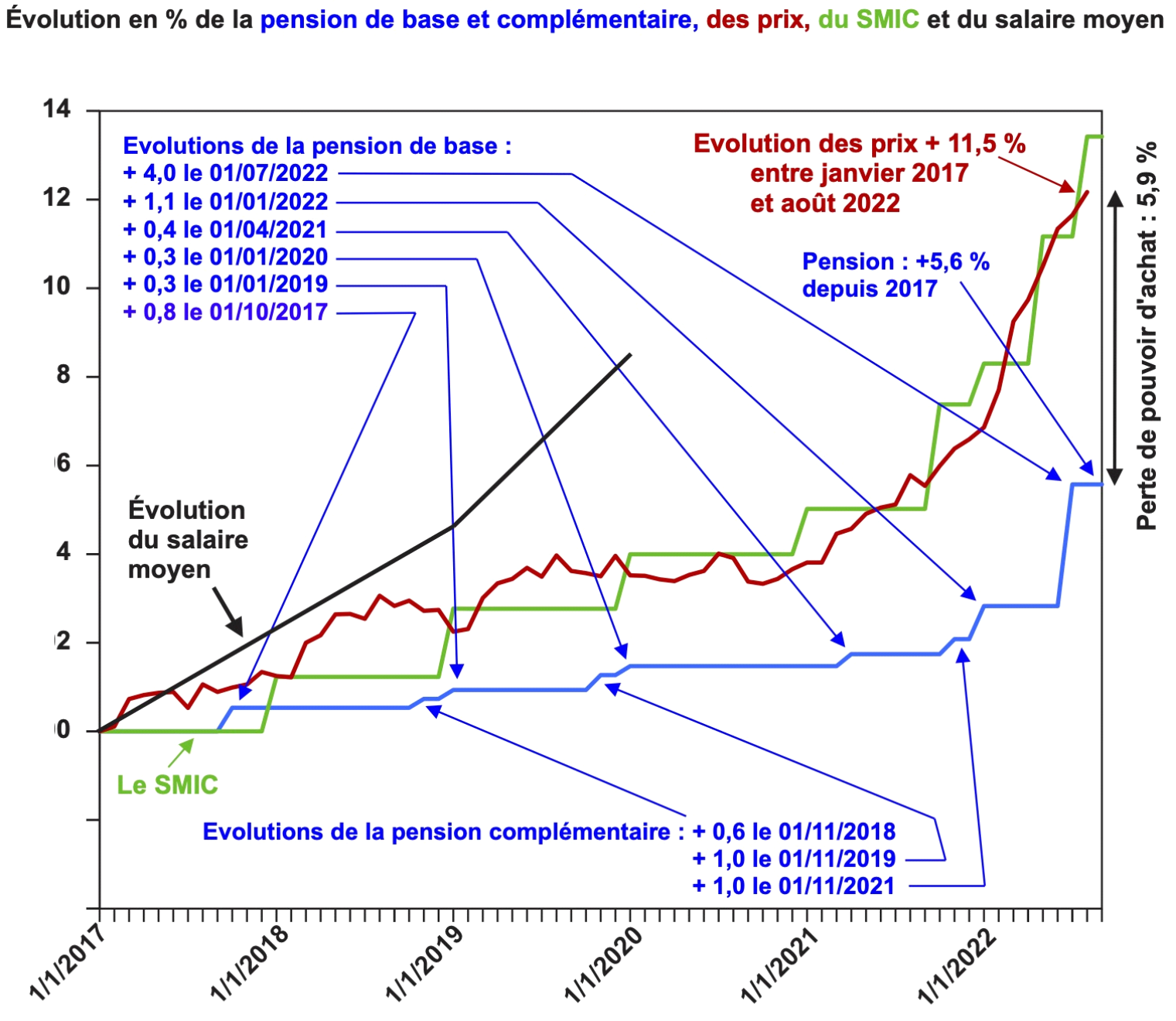

Les pensions ont perdu en pouvoir d’achat de manière continue depuis 2008. Et les pertes explosent depuis 2017. Entre gel et sous-indexation les associations de retraité-es du G9 évaluent la perte à l’équivalent de deux mois de pensions en moyenne depuis 2014

En 2018, la hausse de la CSG pour les pensions de 2 000 euros et plus, a eu de lourdes conséquences.

Aujourd’hui :

. un-e retraité-e fonctionnaire percevant plus de 2 000 euros de pension, la perte a été de 7,2 % en 102 mois ;

. un-e retraité-e fonctionnaire percevant moins de 2 000 euros de pension a perdu 5,3 % pendant la même période.

Aujourd’hui, le niveau de vie des retraité-es avoisine celui des actifs et actives mais nous sommes en train de vivre un basculement historique vers la paupérisation des retraité-es. Le niveau de vie, telles sont les prévisions du COR qui montre que le niveau de vie relatif des retraité-es va revenir en 2070 à son niveau des années 80 et encore le COR ne mesure pas l’impact du projet actuel.

Après un pic atteint en 2014, le niveau de vie moyen des retraité-es se dégrade. La durée de retraite projetée d’une personne qui a liquidé sa pension en 2022 est inférieure d’un an à celle de quelqu’un qui est parti de 2010.

La FSU revendique le rattrapage des pertes subies et l’indexation de pensions sur le salaire moyen.

2°) Minimum de pension porté à 85 % du SMIC net ou 1 200 euros brut

De qui se moque-t-on ? Ce dispositif date de la réforme de 2003 mais le décret n’est jamais paru de sorte que la mesure n’a jamais été appliquée ! Par ailleurs, la mesure concerne les personnes ayant effectué une carrière complète (43 ans) au SMIC. C’est rarement le cas pour les femmes et les précaires qui touchent de « petites » pensions du fait des interruptions de carrière ou des périodes de chômage.

La pension minimum totale du régime général est de 970 euros par mois. Le montant garanti dans la Fonction publique (à condition d’avoir réuni le nombre de trimestres nécessaires ou d’avoir atteint l’âge d’annulation de la décote) s’élève déjà à 1 248,33 euros. Le seuil de pauvreté est de 1 102 euros.

Reste le cas des retraité-es actuel-les. Le moins que l’on puisse dire c’est que l’on est dans le flou le plus total ! Le principe serait acté mais en attente…Le dossier de presse précise que « cette revalorisation [… ] demande des travaux complémentaires ».

(L’Aspa -ex minimum vieillesse- se montre à 961,08 euros par mois mais elle est soumise à des conditions de ressources et accessible à partir de 65 ans)

source: groupe G9 Retraités

Déficits du système de retraites

Le gouvernement prétend que le déficit système de retraites « atteindra 12,4Md€ en 2027, 13,5Md€ en 2030 et 21,2Md€ en 2035 ». Le gouvernement déforme et détourne les projections du Conseil d’Orientation des Retraites qui toujours élabore avec prudence et au conditionnel plusieurs scénarios associés à différents d’hypothèses économiques (croissance économique, gains de productivité et conventions de financement des différents régimes).

Réformer les retraites à partir de projections de soldes du système est insensé car ces projections varient significativement d’une année à l’autre. En outre, pour le COR, le déficit à venir ne serait pas pire que celui observé en 2010 et résorbé dès 2019.

Selon le COR, avec un des scénario les moins favorable et avec les règles actuelles de calcul des pensions déjà néfaste, les dépenses du système de retraite en % du PIB devraient diminuer à partir de 2030.

Le besoin de financement du système n’est ni certain, ni insurmontable. Ce n’est pas un problème de dépenses mais un manque organisé de ressources. Ce manque est délibérément provoqué par les allègements et exonérations de cotisations qui représentent chaque année une perte de 80Md€.

La réforme envisagée, avec les mesures de compensations annoncées, n’apportera pas de nouvelles ressources mais il sera encore plus difficile d’accumuler le nombre d’annuités nécessaires au taux plein, ce qui aggravera le décrochage entre les actifs et les retraités.

Les déficits qui peuvent survenir à moyen terme ne menacent aucunement le système. C’est l’assèchement des ressources sociales (cotisations) et fiscales par les gouvernements successifs qui provoquent un déficit des comptes sociaux en général et l’appauvrissement des retraité·es .